- 12 de janeiro de 2023

- Governo , Jurídico , Tributação

- Comentários: 0

OPINIÃO – Compensação de prejuízos fiscais nas operações de reestruturação societária

- Introdução

A busca pelo crescimento, desenvolvimento e riqueza da sociedade e de seus acionistas proprietários é o fator motivacional para a realização das operações de reestruturação societária. Na mesma linha está a busca pela eficiência tributária, a qual permite às sociedades, dentro dos limites da lei, arcarem com a tributação mínima.

Nesse contexto, revela-se importante verificar o aproveitamento dos benefícios fiscais nas modalidades de reestruturação societária, dentro de um planejamento tributário.

No presente artigo, especificamente buscou-se analisar qual operação dentre fusão/incorporação e cisão seria mais proveitosa e eficiente quanto à compensação dos prejuízos fiscais.

2. Desenvolvimento

1.1. Prejuízos Fiscais

Para se compreender o que é prejuízo fiscal, importante entender, primeiro, que o resultado contábil é o lucro ou prejuízo apurado na contabilidade da pessoa jurídica, decorrente da relação entre receitas e despesas.

O resultado fiscal, por sua vez, é o cálculo de um documento de escrituração fiscal, nomeado Livro de Apuração do Lucro Real (Lalur), que utiliza o resultado contábil como base de cálculo e, a partir daí, são feitas adições, exclusões e compensações de valores, de acordo com a legislação, exemplificadas a seguir, conforme explica Edson Fernando (2011):

“Como adições deve-se entender:

a) os custos,

despesas, encargos, perdas, provisões, participações e quaisquer outros valores

deduzidos na apuração do lucro líquido que, de acordo com a legislação

específica, não sejam dedutíveis na determinação do lucro real;

b) os resultados, rendimentos, receitas e quaisquer outros valores não incluídos na apuração do lucro líquido que, de acordo com a legislação específica, devam ser computados na determinação do lucro real;

Como exclusões e compensações deve-se entender:

a) os valores cuja dedução seja autorizada e que não tenham sido computados na apuração do lucro líquido do período de apuração;

b) os resultados, rendimentos, receitas e quaisquer outros valores incluídos na apuração do lucro líquido que, de acordo com a legislação específica, não sejam computados na apuração do lucro real;

c) o prejuízo fiscal apurado em períodos anteriores”.

O cálculo do resultado fiscal é utilizado para apurar o que será tributado a título de Imposto de Renda da Pessoa Jurídica (IRPJ) e de Contribuição Social sobre o Lucro Líquido (CSLL).

Com isso, o prejuízo fiscal ocorre quando o resultado do cálculo de lucro real que a pessoa jurídica obteve em determinado período é negativo.

Saliente-se que, por utilizar tais procedimentos de cálculo e documentos contábeis, o prejuízo fiscal é percebível nas sociedades que são tributadas com base no lucro real.

Diante da vulnerabilidade da sociedade que teve prejuízo fiscal, a legislação tributária permite a compensação do prejuízo fiscal com o lucro real, de modo que a base de cálculo dos tributos incidentes sobre o lucro real terá o valor com a dedução do prejuízo fiscal contabilizado. Todavia, a compensação é limitada a trinta por cento do lucro real apurado no período base, conforme artigo 580 do Decreto 9.580/2018. Note-se:

“Art. 580. O prejuízo fiscal poderá ser compensado com o lucro líquido ajustado pelas adições e pelas exclusões previstas neste Regulamento, observado o limite máximo, para compensação, de trinta por cento do referido lucro líquido ajustado (Lei nº 9.065, de 1995, art. 15, caput ).

Parágrafo único. O disposto neste artigo somente se aplica às pessoas jurídicas que mantiverem os livros e os documentos exigidos pela legislação fiscal comprobatórios do montante do prejuízo fiscal utilizado para compensação”.

Para ilustrar a situação, convém colacionar o seguinte exemplo de Edson Fernando (2011):

“6. EXEMPLO DE CÁLCULO

Supondo-se que determinada Pessoa Jurídica tenha Prejuízos Fiscais controlados na Parte ‘B’ do Lalur, gerados nos anos-calendário de 1991 até 2008, no valor de R$ 50.000,00, e que esta mesma Pessoa Jurídica tenha apurado no primeiro trimestre de 2009, lucro real antes da compensação dos prejuízos fiscais, no valor de R$ 10.000,00.

Neste caso:

Compensação Máxima permitida = 10.000,00 x 30%= R$ 3.000,00

Lucro Tributável R$ 10.000,00( – ) R$ 3.000,00 = R$ 7.000,00

Conclusão:

Embora possua prejuízo fiscal compensável, maior que o lucro real apurado, a pessoa jurídica deverá pagar Imposto de Renda sobre 70% do referido Lucro Real.

Nota: Os saldos dos Prejuízos Fiscais apurados do período-base de 2008 em diante, poderão ser compensados sem prazo de prescrição”.

Com isso, observa-se que a legislação tributária prevê a possibilidade de compensação do prejuízo fiscal como um benefício às sociedades que estão nessa situação de vulnerabilidade. Todavia, como se verá em seguida, essa compensação possui restrições quando ocorre alterações na estrutura ou no controle societário.

- Reestruturação societária: fusão, incorporação e cisão

Antes de verificarmos a hipótese de reestruturação societária que permite o melhor aproveitamento da compensação do prejuízo fiscal, cumpre salientar os tipos de operações possíveis.

Inicialmente, destaca-se que as empresas visam riqueza e negócios para geração de valor aos seus acionistas. Por causa disso, recorrem às operações de fusões e aquisições buscando redirecionamento estratégico, necessidade de crescimento, “comprar” a concorrência, adquirir conhecimento tecnológico ou know-how de outra empresa, combinação de recursos complementares, entre outros (ROCHA, 2012)

Conforme explica Ian Muniz (2015), a fusão, a incorporação e a cisão são modalidades de sucessão, na qual se transfere direitos e obrigações de uma sociedade para a outra.

Na fusão, há junção das sociedades para criação de uma nova pessoa jurídica, com a consequente extinção das sociedades empresariais que a originaram, diferentemente do que ocorre com a incorporação, na qual a sociedade incorporadora permanece ativa e apenas a(s) empresas incorporadas é que são extintas (MUNIZ, 2015).

Tanto na fusão quanto na incorporação há união de pessoas jurídicas e, consequentemente, aumento da dimensão da empresa e de suas atividades (TOMAZETTE, 2021).

A cisão consiste no desmembramento parcial ou total de uma sociedade, com a transferência do patrimônio para uma ou mais sociedades já existentes ou constituídas para isto. Normalmente, a cisão pode representar segregação de atividades e separação entre as atividades rentáveis e não rentáveis (TOMAZETTE, 2021).

1.3. Compensação de prejuízo fiscal

Como demonstrado no item 1.1., a legislação prevê a compensação de prejuízo fiscal para redução da base de cálculo dos impostos tributáveis sobre o lucro real. Diante disso, para aproveitar a compensação de prejuízo fiscal visando eficiência tributária, deve-se verificar a modalidade de reestruturação societária mais benéfica para tanto.

O Decreto 9.580/18, em seu artigo 585, dispõe que “a pessoa jurídica sucessora por incorporação, fusão ou cisão não poderá compensar prejuízos fiscais da sucedida” e salienta no parágrafo único que “na hipótese de cisão parcial, a pessoa jurídica cindida poderá compensar os seus próprios prejuízos, proporcionalmente à parcela remanescente do patrimônio líquido”.

Em outras palavras, se a sociedade for extinta, ela perderá os prejuízos fiscais e, no caso de cisão parcial, o prejuízo fiscal será proporcional. Com isso, a sociedade que for fusionada, cindida totalmente ou incorporada perderá o prejuízo fiscal, pois o Fisco entende que haverá uma nova empresa (PÊGAS, 2017).

A melhor forma de reestruturar a sociedade se beneficiando da compensação do prejuízo fiscal seria, então, a incorporação realizada pela empresa que detém o prejuízo fiscal, pois, ela permanecerá ativa ao incorporar a outra sociedade.

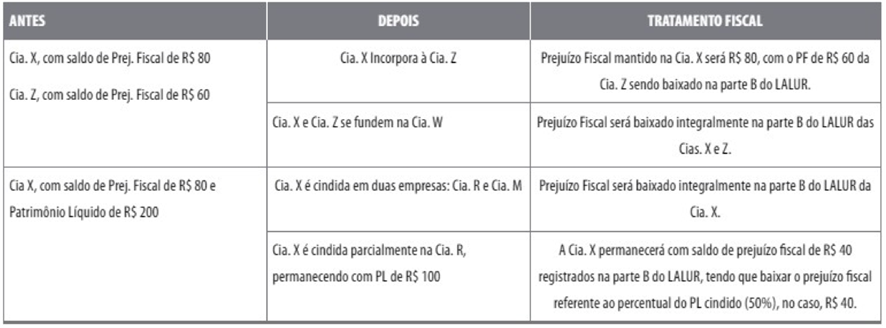

Para melhor compreensão, observa-se a seguinte tabela formulada por PÊGAS (2017)

Note-se que, das simulações de reestruturação, a primeira linha, na qual houve a empresa que detinha o maior saldo de prejuízo fiscal incorporou a outra empresa, foi a que mais reteve o saldo de prejuízo fiscal para abatimento, enquanto que a segunda linha, a qual prevê a hipótese de fusão, não há o aproveitamento do benefício fiscal de nenhuma das empresas, eis que ambas serão extintas para a constituição de uma nova pessoa jurídica.

Com isso, constata-se que para o aproveitamento da compensação do prejuízo fiscal, a fusão se revela medida menos eficiente.

- Conclusão

- As operações de reestruturação societária são imprescindíveis para a extensão e desenvolvimento das sociedades empresárias. Do mesmo modo, o planejamento tributário com a elisão fiscal (mecanismo legal de suportar o encargo tributário mínimo) é medida essencial para economia de gastos e eficiência da empresa.

Nesse panorama, como a fusão implica a perda de prerrogativas fiscais, haja vista a extinção das pessoas jurídicas originárias da nova empresa resultado da fusão, como é o caso da compensação de prejuízos fiscais, uma alternativa possível para aproveitamento desta compensação é a incorporação a ser realizada pela sociedade que detém o maior prejuízo fiscal, pois, como seu CNPJ permanecerá ativo, o prejuízo fiscal poderá ser abatido em até 30% do lucro real, que será utilizado como base de cálculo de tributos, como, por exemplo, imposto de renda de pessoa jurídica.

Referências

BRASIL, Decreto 9.580, de 22 de novembro de 2018. Diário Oficial da União, Brasília, DF.

FERNANDES, Regina. O que é prejuízo fiscal? Disponível em: https://capitalsocial.cnt.br/prejuizo-fiscal/ 19 de maio de 2015. Acesso em 3 de dez de 2021.

FERNANDO, Edson. Compensação dos prejuízos fiscais. Boletim Imposto de Renda, nº 17. Setembro de 2011. Econet editora empresarial Ltda. Disponível em: https://www.econeteditora.com.br/boletim_imposto_renda/ir-11/boletim-17/irpj_compensacao_prejuizos_fiscais.php

HENRIQUE, PÊGAS,. P. Manual de Contabilidade Tributária, 9ª edição. Rio de Janeiro: Grupo GEN, 2017.

http://www.portaltributario.com.br/guia/compensacao_prejuizos.html. Acesso em 3 de dez de 2021.

MUNIZ, Ian. Fusões e Aquisições: Aspectos Fiscais e Societários. 3ª Edição. São Paulo: Quartier Latin, 2015. Caps 3 e 4.

ROCHA, Dinir.Salvador.Rios. D.; QUATTRINI, Larissa. T. Série Gvlaw – Direito societário : Fusões, aquisições, reorganizações societárias e due diligence, 1ª Edição. São Paulo: Editora Saraiva, 2012.

SILVA, Daniel. GALLO, Mauro. PEREIRA, Carlos. LIMA, Emanoel. As operações de fusão, incorporação e cisão e o planejamento tributário.

SILVA, Fabio.; ROSSI, Alexandre. Holding Familiar, 2ª edição. São Paulo: Editora Trevisan, 2017.

TOMAZETTE, MARLON. Curso de direito empresarial v 3 – Falência e recuperação de empresas. São Paulo: Editora Saraiva, 2021.

Fonte: Consultor Jurídico